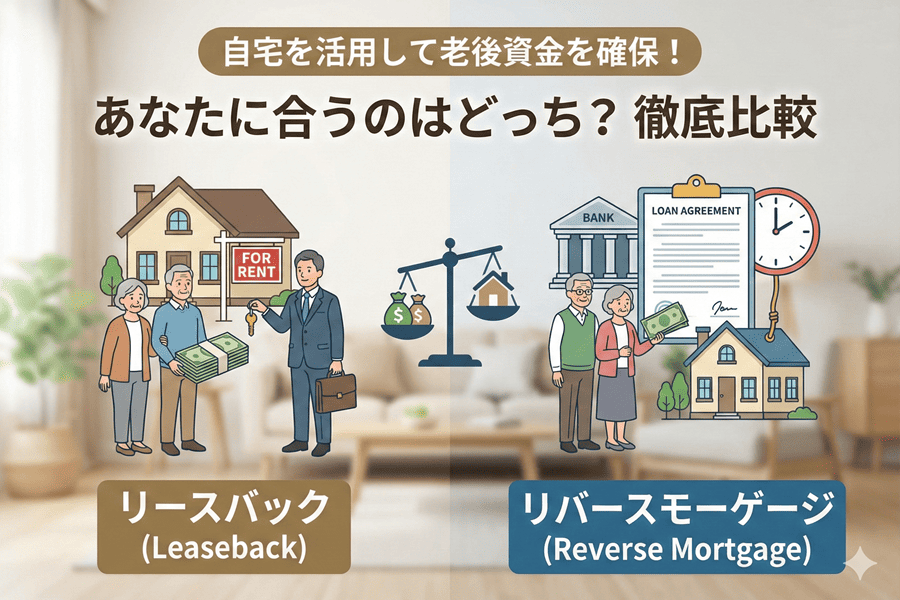

「自宅を活かしてお金を作りたいけれど、リースバックとリバースモーゲージ、結局どっちがいいの?」

「今の家に住み続けられるのは共通しているけど、後で損をするのはどっち?」

老後資金の確保や住宅ローンの整理において、自宅を手放さずに資金化できるこの2つの手法は非常に魅力的です。

しかし、仕組みを正しく理解せずに契約すると、数年後に「こんなはずじゃなかった」と住む場所を失うリスクもあります。

先に結論からお伝えします。

「家を売る(売却)」のがリースバック、「家を担保にお金を借りる(融資)」のがリバースモーゲージです。

「まとまった現金が今すぐ必要で、年齢制限なく利用したいならリースバック」、「毎月の支払いを抑え、生涯その家に住み続けたい(主に55歳以上)ならリバースモーゲージ」を選ぶのが正解です。

この記事では、不動産実務の視点から両者の決定的な違いを7つの項目で比較し、あなたがどちらを選ぶべきか明確な判断基準を提示します。

【一目でわかる】リースバック vs リバースモーゲージ比較表

まずは、両者の主な違いを整理しました。ここを確認するだけでも、自分に合う手法の目星がつきます。

| 比較項目 | リースバック | リバースモーゲージ |

| 契約の性質 | 不動産売買(売却) | 融資・ローン(借金) |

| 所有権 | 買主(不動産会社等)へ移転 | 自分のまま(担保設定) |

| 年齢制限 | なし(現役世代もOK) | あり(主に55歳〜60歳以上) |

| 毎月の支払い | 家賃(周辺相場より高め) | 利息のみ(比較的安価) |

| 資金の使途 | 自由(制限なし) | 自由(投資・事業用は不可が多い) |

| 対象物件 | マンション・戸建問わず幅広い | 主に評価額の高い土地(一戸建) |

| 契約の終わり | 退去または買い戻し | 本人の死亡時に家を売却して清算 |

1. リースバックの仕組みとメリット・デメリット

リースバックは、家を売って「借主」として住み続ける仕組みです。

リースバックの大きな特徴

- 現金化が早い: 不動産会社が買い取るため、最短2週間程度で大金が手に入ります。

- マンションでも利用可能: 建物評価も含まれるため、都市部のマンションでも利用しやすいです。

- 維持費からの解放: 固定資産税や修繕積立金(マンション)の支払いがなくなります。

注意すべき「落とし穴」

- 家賃が永久に続く: 住み続ける限り家賃が発生します。長生きをすればするほど、売却代金が家賃で消えていく計算になります。

- 売却価格が安い: 市場価格の70〜80%程度での売却となります。

2. リバースモーゲージの仕組みとメリット・デメリット

リバースモーゲージは、家を担保に銀行からお金を借りる「逆住宅ローン」です。

リバースモーゲージの大きな特徴

- 毎月の負担が軽い: 元金の返済は不要で、毎月の支払いは「利息のみ」です。

- 住み続けられる保証: 本人が亡くなるまで住み続けることが前提の契約です。

- 所有権が変わらない: 自分の家であるため、リフォームなども自由に行えます。

注意すべき「落とし穴」

- 長生きリスク: 融資限度額まで借り切ってしまうと、それ以上の融資が止まることがあります。

- 金利上昇リスク: 変動金利が多いため、将来的に利息の支払いが増える可能性があります。

- 対象が厳しい: 担保価値が「土地」に置かれるため、マンションや地方の古い家は断られるケースが多いです。

3. 【徹底比較】どちらを選ぶべきか?5つの判断基準

専門家の視点から、後悔しないための具体的な判断基準を解説します。

① あなたの「年齢」は?

- 55歳未満なら: 選択肢はリースバック一択です。リバースモーゲージはシニア向けの商品であるため、現役世代は利用できません。

- 60歳以上なら: 両方の比較が可能です。

② 物件の種類は「マンション」か「戸建て」か?

- マンション: リースバックが有利です。リバースモーゲージは「土地」を重視するため、マンションは担保評価が低く出るか、対象外となることが多いです。

- 戸建て(都市部): どちらも選べますが、土地の価値が高いならリバースモーゲージの方が低コストで資金を借りられます。

③ 毎月の支払いをどこまで許容できるか?

- 年金収入のみで不安: リバースモーゲージがおすすめ。利息のみの支払いで済むため、生活への影響を最小限に抑えられます。

- まとまった現金が最優先: リースバックがおすすめ。家賃は発生しますが、一度に受け取れる金額が確定しており、スピード感があります。

④ 誰に家を残したいか?

- 相続人がいない: どちらでもOK。リバースモーゲージで最後に家を処分するのが合理的です。

- 相続人に迷惑をかけたくない: リースバック。存命中に売却を済ませるため、相続トラブルを防げます。

- 将来、買い戻したい: リースバック。買い戻し特約を付けることで、将来再び所有権を取り戻す道が残せます。

⑤ 資金の使い道は?

- 借金の返済・事業資金: リースバック。用途に制限がありません。

- 老後の生活費・リフォーム: リバースモーゲージ。健全な老後資金計画として銀行も積極的に融資します。

4. 【独自調査】専門家が見た「失敗しないための裏技」

実務の現場では、以下のような「ハイブリッドな視点」が成功を分かます。

プロのアドバイス:

「まずはリバースモーゲージを検討し、審査に落ちたらリースバックに切り替える」のが、最もキャッシュフローを守る賢い順序です。リバースモーゲージの方が、所有権を維持できる分、資産形成上のリスクが低いからです。

また、リバースモーゲージを検討する際は、「ノンリコース型」の契約を選ぶのが鉄則です。

- ノンリコース型とは: 本人死亡後の自宅売却代金が借金残高を下回っても、相続人が不足分を返済しなくてよい仕組み。これを選ばないと、子供に借金を残すリスクがあります。

5. FAQ(よくある質問)

Q. リースバックとリバースモーゲージ、どちらがより多くのお金を手に入れられますか?

A. 物件によりますが、一括で受け取れる金額はリースバックの方が多くなる傾向にあります。リバースモーゲージは担保価値の50%〜60%程度が融資上限となることが多いためです。

Q. リースバック後にリバースモーゲージへ切り替えることはできますか?

A. できません。リースバックをすると所有権が他人に移るため、家を担保にお金を借りるリバースモーゲージは利用できなくなります。

Q. どちらも保証人は必要ですか?

A. リースバックは賃貸契約のための保証人(または保証会社)が必要です。リバースモーゲージは原則として保証人は不要ですが、推定相続人の同意を求められることが一般的です。

結論:迷ったら「所有権をどうしたいか」で決める

リースバックとリバースモーゲージの最大の違いは、「今日からその家が誰のものになるか」です。

- 「もう自分の家でなくてもいいから、現金を確保してスッキリしたい」 → リースバック

- 「自分の家という安心感を持ちながら、生活費を補填したい」 → リバースモーゲージ

不動産は大きな資産です。どちらが正解かは、あなたの余命、家族構成、そして「どんな老後を過ごしたいか」という価値観によって決まります。

次に行うべきアクション:

リバースモーゲージは金融機関によって、リースバックは不動産会社によって条件が大きく異なります。

まずは、あなたの家が「いくらで売れるか(リースバック査定)」と「いくら借りられるか(リバースモーゲージ診断)」の両方の見積もりを並べて比較することから始めてください。

本記事の執筆にあたっての留意事項

※法的・税務的な判断が必要な場合は、必ず弁護士や税理士、金融機関の担当者にご相談ください。 ※当記事は、一般的な市場データを基に構成しています。